13 minutos de leitura

13 minutos de leitura

Há alguns anos atrás, a maior fatia do pacote de remuneração executiva era paga em dinheiro, principalmente na forma de salários e bônus. Nas duas últimas décadas, porém, o cenário mudou — as concessões de pagamentos baseados em ações (como Stock Option, Ações Restritas, Ações Fantasmas e Opções Fantasmas) tornou-se um elemento significativo no pacote geral da remuneração executiva.

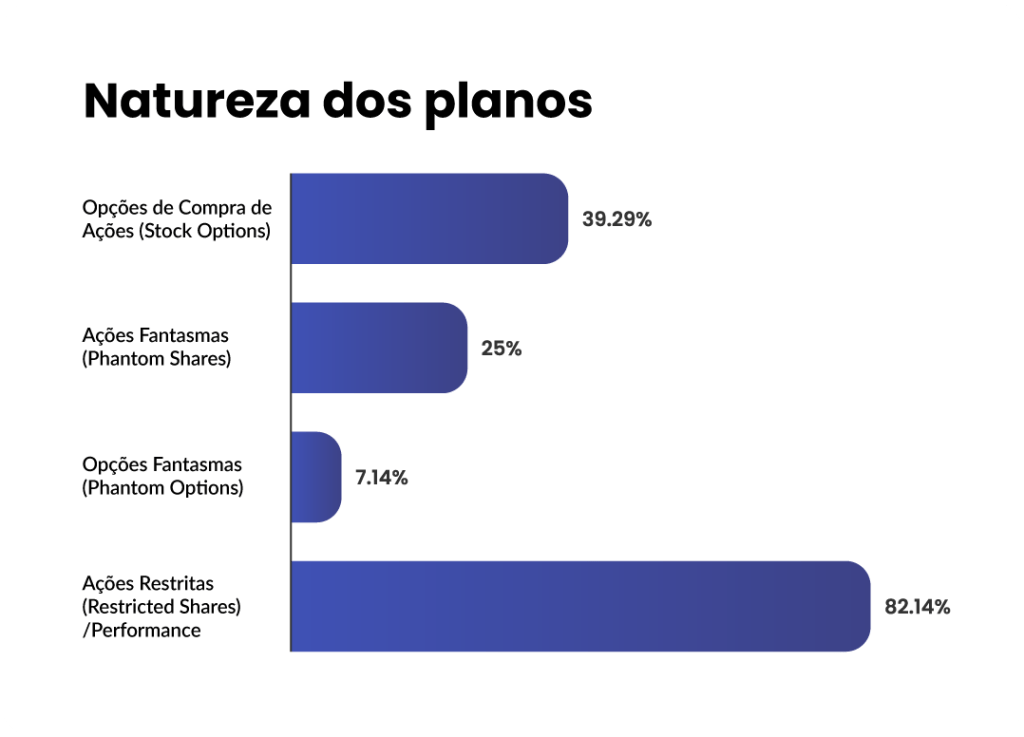

Conforme percebido pela Pesquisa ILP realizada pela Pris nos últimos anos, a forma mais utilizada de Incentivo de Longo Prazo (ILP) no Brasil ainda são os planos de opções de compra de ações (ESOP ou Stock Option). Conforme indicado na imagem abaixo, das empresas participantes da pesquisa de 2023 que concediam Planos de ILP, quase 40% delas outorgavam Stock Option.

Tendo em vista a importância dos programas de Stock Option, como você pôde notar com base nos dados anteriormente citados, responderemos neste post oito das perguntas mais comuns relativas a este tipo de Incentivo de Longo Prazo.

Vamos começar, naturalmente, com a definição de Stock Option. Se você recebe Stock Options, também chamadas de Opções de Compra de Ações, de seu empregador, significa que ele está lhe oferecendo o direito, mas não a obrigação, de comprar ações da empresa a um preço pré-determinado.

Algumas vezes, esse preço tem um desconto sobre o valor das ações no momento em que foram concedidas ou pode servir como referência uma média de valores — por exemplo, média dos últimos 30 pregões para empresas de capital aberto.

Ao cumprir as condições de carência, o que chamamos de vesting, o beneficiário exerce, caso queira, suas opções pagando à empresa o valor pré-definido de exercício (preço de exercício), recebendo em troca o número de ações relacionadas.

Um dos objetivos-chave da implementação de planos de ILP nas empresas, não só especificamente das Stock Options é o alinhamento do interesse do beneficiário ao do acionista.

Com a adoção de planos de Stock Options, ou planos de ILP que ligam o benefício do empregado ao valor da companhia, fica mais claro para o beneficiário do programa a influência direta do seu trabalho nos resultados da empresa, aumentando, dessa forma, a sua dedicação.

Havendo um plano claro e crível da empresa, os colaboradores passarão a trabalhar e tomar decisões com maior ênfase na busca dos objetivos da empresa. Em outras palavras, você alinha os interesses da equipe aos interesses dos acionistas e dá a eles a oportunidade e os incentivos para assumirem uma atitude de dono e dona.

Outro importante objetivo da implementação de programas de ILP é aumentar o pacote de remuneração sem comprometer o caixa da empresa no curto prazo, possibilitando o reinvestimento da companhia no próprio negócio.

Especialmente os planos de Stock Options permitem uma boa relação entre benefícios e desembolsos financeiros, uma vez que não há gastos imediatos de caixa pela companhia.

Também podemos citar o fator de atração e retenção estratégica de talentos-chave. Neste contexto, as políticas de ILP e os planos de Stock Option facilitam o trabalho por parte do RH ao criar uma estratégia de aumento dos ganhos do colaborador sem desembolso financeiro da empresa no curto prazo, já que ela só pagará tais valores caso suas ações tenham valorizado, aumentando suas receitas.

Condições de carência, ou condições de vesting, são as condições necessárias para o resgate de uma determinada parcela, lote ou tranche de ativos outorgados. Então, no caso de Stock Option, são as condições que a pessoa elegível deve cumprir para que as opções que lhe foram outorgadas sejam efetivamente entregues. Essas condições podem ser:

Os três tipos de condições de performance citados acima podem existir em conjunto ou isoladamente.

Caso a pessoa beneficiária não cumpra as condições de vesting do programa, deverá ver em seu Contrato de Outorga o que está especificado para seu caso.

Normalmente, as empresas tratam questões de desligamento de acordo com sua natureza, por exemplo, se foi um caso de demissão por justa causa, demissão sem justa causa, pedido de demissão, aposentadoria ou casos de morte e invalidez. Para cada um desses casos, a ação pode ser distinta.

O que temos percebido é que, de maneira geral, em casos de pedidos de demissão ou demissão com justa causa o elegível perde o direito às opções outorgadas que ainda estão em carência.

Já em casos de demissão sem justa causa, as empresas ocasionalmente entregam ao elegível uma quantidade de ações proporcionais ao prazo de carência cumprido. É importante ressaltar que essas regras variam caso a caso e a pessoa colaboradora deve verificar em seu Contrato de Outorga as regras que se aplicam ao seu caso específico.

O termo “exercício” está associado à ação de exercer o direito de compra de ações que foi concedido à pessoa beneficiária. Ou seja, exercer as Stock Options significa que o colaborador está comprando as ações, às quais tem direito, no preço definido em seu contrato.

Algumas pessoas optam por exercer as suas opções assim que as condições de vesting são cumpridas. Outras, esperam para exercer até que o preço da ação esteja em um nível em que eles estariam dispostos a vender.

Não há decisão certa ou errada sobre quando exercer as opções. A decisão vai depender das suas próprias circunstâncias (falaremos mais sobre este ponto na pergunta 8).

É importante lembrar que o exercício das Stock Options é oneroso para o beneficiário. Então, caso o valor de exercício seja muito alto, pode ser necessário que o beneficiário use parte de seu bônus (ICP) ou busque outras formas de financiamento para exercer suas opções.

Essa questão é especialmente relevante em companhias de capital fechado, uma vez que o beneficiário não pode vender no mercado, a Bolsa de Valores, as ações recebidas a partir do exercício das opções, ou seja, não pode realizar o ganho das Stock Options.

Em regras gerais, no Contrato de Outorga estará especificado o prazo máximo para exercício das Stock Options, também chamado de prazo de vencimento do programa.

Então, a pessoa colaboradora pode exercer suas opções a partir do momento em que as condições de carência são cumpridas, até o prazo de vencimento.

Mas, se a pessoa em questão não é mais colaboradora da empresa, normalmente só tem de 30 a 90 dias após a rescisão para exercer a parcela adquirida de suas opções outorgadas. O prazo é determinado a partir da data de término do contrato de trabalho. Esta regra deve estar explícita no contrato de outorga das Stock Options.

A maioria dos contratos de Stock Options restringe ou proíbe o funcionário de transferir suas opções para terceiros, principalmente porque esta situação feriria todos os objetivos da adoção deste plano de ILP.

As restrições específicas estão contidas no contrato de outorga ou no regulamento do plano de Stock Option a que seu contrato está vinculado.

Este tipo de informação também deverá estar contida no contrato de outorga. A menos que esteja explicitamente informado no contrato ou no regulamento do plano de Stock Option que seu contrato está vinculado sobre prazos de lock-up (tempo pelo qual o beneficiário deve manter as ações adquiridas antes de vendê-las a terceiros), é possível vender as ações imediatamente, ou seja, assim que estiverem no nome da pessoa beneficiária.

Caso seja preciso respeitar um período de lock-up, a pessoa beneficiária só poderá vender a totalidade ou uma parcela das ações adquiridas depois de passado determinado tempo do exercício.

Por exemplo, se em contrato é indicado que 60% das ações ficarão em lock-up por 1 ano, significa que apenas 40% do total exercido poderá ser vendido imediatamente.

Empresas de capital fechado podem criar planos de recompra de ações para os beneficiários das Stock Options para permitir que eles realizem o ganho do exercício das opções.

Outra hipótese usada é criar planos de Opções Fantasmas, ou Phantom Options, que possuem regras similares às Stock Option, porém são pagas em dinheiro pela instituição.

É necessário esclarecer que empresas de capital fechado não têm liquidez, portanto, as companhias podem criar janelas para gerar essa liquidez para recompra.

Em outros casos, a empresa só terá liquidez num eventual IPO ou por meio de venda do controle ou M&A (fusões e aquisições).

Como dito na Pergunta 3, a pessoa beneficiária pode exercer suas opções a partir do momento em que as condições de carência são cumpridas, até o prazo de vencimento. Porém, o que muita gente se pergunta é: “qual fator devo levar em conta para decidir sobre o melhor momento de exercício?”.

Podemos afirmar que este é um ponto complexo e vários fatores podem influenciar a decisão. O primeiro fator a ser levado em consideração é que o preço das ações têm que estar acima do Strike Price para que valha a pena a operação.

Isto posto, a decisão do melhor momento para exercício fica por conta do participante, que deverá considerar fatores como risco, volatilidade e os demais pontos já mencionados anteriormente.

Um outro aspecto da questão se dá em relação à data de vencimento do incentivo. É esperado que as ações se valorizem ao longo do tempo, é razoável pensar que o exercício não deva ser efetivado até que as opções estejam próximas da data de vencimento.

Isso porque, em teoria, uma maior janela de tempo dá à ação uma oportunidade de valorização adicional de preço. Ou seja, o “ganho imediato” com o exercício poderá ser maior nesta data.

Mas esse nem sempre é o conselho certo. O nível de conforto com o risco, a situação fiscal e alguns outros fatores também devem ser considerados.

Por exemplo, se a pessoa colaboradora está segurando as opções na esperança de que o preço das ações suba, é necessário considerar suas necessidades financeiras atuais em comparação ao potencial de ganhos adicionais.

Se há necessidade de dinheiro imediato e as opções têm valor, exercer no momento presente em questão pode ser uma boa escolha, pois um preço mais alto das ações no futuro não é certo.

Além disso, é importante lembrar que há um componente de risco associado às Stock Options. Ou seja, junto com a possibilidade de aumento do valor da ação no tempo, existe o risco de o preço da ação cair.

Outro fator importante que deve ser levado em consideração é o planejamento tributário da pessoa beneficiária. Isso envolve projetar a renda e deduções esperadas nos próximos anos.

Exercer todas as opções em um ano poderia colocar o beneficiário em uma faixa de imposto de renda mais alta. Pode haver razões fiscais para exercer algumas opções imediatamente e esperar até mais tarde para exercer outras.

Pode fazer sentido exercer uma parte de suas opções a cada ano, ao invés de esperar até a data de vencimento para exercê-las em sua totalidade.

Além disso, é preciso ter em mente que condições de mercado influenciam no valor das ações da empresa. A volatilidade das ações e a oscilação das condições de mercado como um todo devem ser consideradas.

Quanto maior tiver sido a variação do preço das ações de uma empresa ao longo do tempo, maior é o risco de valorização e desvalorização das mesmas.

Ou seja, muitos fatores estão envolvidos na escolha do melhor momento para o exercício de opções. É preciso ponderar todos esses pontos para tomar uma decisão que atenda às necessidades da pessoa beneficiária em questão.

Respondemos, neste post, algumas das perguntas mais comuns sobre Stock Option, um dos modelos mais conhecidos e utilizados de Incentivo de Longo Prazo no Brasil. Entre as questões, esclarecemos dúvidas mais técnicas e também, fatores que envolvem as necessidades específicas de cada pessoa beneficiária.

A Pris é especialista em Incentivos de Longo Prazo, incluindo Stock Option, e pode ajudar sua empresa a entender se este plano é o mais adequado para o cenário atual da companhia. Entre em contato conosco e saiba como podemos auxiliar! Não deixe de conferir outros conteúdos como este nas nossas redes sociais.

Fontes:

Tendências do mercado financeiro para 2025

Tendências do mercado financeiro para 2025

Com a reeleição de Donald Trump nos Estados Unidos e as recentes decisões do governo Lula, o mercado financeiro caminha...

O contexto atual dos programas de Incentivo de Longo Prazo no Brasil: riscos e oportunidades

O contexto atual dos programas de Incentivo de Longo Prazo no Brasil: riscos e oportunidades

No Pris Exclusive, evento para clientes Pris e BTG Pactual reuniu especialistas e líderes para discutir tendências estratégicas, Daniel Eloi,...

Como o plano de Phantom Shares funciona e quais são seus benefícios?

Como o plano de Phantom Shares funciona e quais são seus benefícios?

O plano de Phantom Shares é um dos tipos de Incentivo de Longo Prazo mais conhecidos e utilizados. Apesar de...