Diversos fatores influenciam na construção do pacote de remuneração para executivos de uma companhia. Em geral, esses fatores são projetados para fornecer um salário competitivo. E recompensar os funcionários pelo atingimento de objetivos da empresa ao longo do tempo.

Esta composição é fundamental para se atrair e manter talentos dentro da empresa, incentivar o seu bom desempenho e cultivar motivação e fidelidade. Logo, pensar no que empresas pares estão oferecendo aos funcionários, pesquisar o que atraiu e o que retém seus empregados e analisar para onde eles vão quando saem de sua organização, são questões que certamente devem ser consideradas na definição da filosofia e metas do programa de remuneração para executivos.

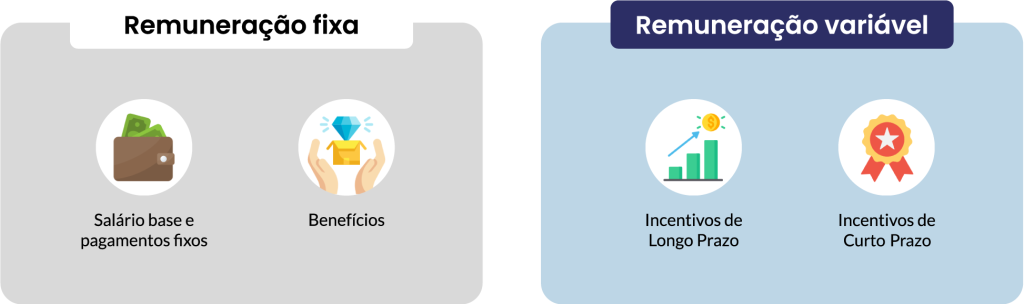

De maneira simplificada, podemos dizer que a remuneração total de um executivo pode ser dividida da seguinte forma:

Além da remuneração fixa (salário base e benefícios), muitas companhias adicionam ao pacote formas de remuneração variável na forma de programas de incentivos. Logo, esses incentivos podem ser de curto prazo (ICP) ou de longo prazo (ILP). Ademais, a escolha por sua utilização está relacionada, principalmente, ao objetivo que se espera obter com os programas de incentivo.

Os planos de Incentivo de Curto Prazo (ICP) são de pequena duração (período menor ou igual a um ano). E têm por objetivo compensar os executivos caso alcancem a estratégia de negócios de curto prazo da empresa. Esses tipos de incentivos são fornecidos, normalmente, a posições que podem afetar substancialmente os resultados de desempenho. Além disso, são pagos, em geral, como uma porcentagem do salário base.

As métricas de incentivo de curto prazo são tipicamente de natureza financeira, como crescimento de receita, retorno de capital ou maximização de lucro. Algumas empresas também incluem métricas não financeiras que sejam consistentes com a estratégia da empresa, como produção por período, número de interrupções na produção/distribuição, desenvolvimento de um novo produto, dentre outras.

Exemplos clássicos de ICP’s são o Bônus pelo atingimento de metas e a Participação em Lucros e Resultados (PLR).

Apesar dos benefícios dos planos de ICP, algumas decisões que os executivos seniores tomam podem não ter impacto nas operações do ano atual (ou até mesmo ter um impacto negativo), mas podem ter um impacto substancial a longo prazo. Se a remuneração dos executivos for paga apenas de acordo com um plano anual, podem haver desincentivos para a tomada de decisões estratégicas.

Por esse motivo, muitos dos pacotes de remuneração de executivos incluem também um componente de Incentivo de Longo Prazo. Esses incentivos têm por objetivo recompensar os executivos pela realização dos objetivos estratégicos da empresa dos próximos anos (planos de ILP tem período superior a um ano), gerando alinhamento aos interesses dos acionistas.

Como esses incentivos são pagos no futuro, eles também atuam como uma ferramenta de retenção dos executivos-chave da companhia, uma vez que, se o executivo deixa a empresa ele geralmente perde os incentivos de longo prazo que poderia ter ganho.

Os planos de ILP mais comuns são os planos baseados em ações (Stock Options, Ações Restritas, Ações de Performance, Ações Fantasmas e Opções Fantasmas), além dos planos de Bônus Diferido. Além de aumentar o sentimento de propriedade do executivo na empresa, esses tipos de planos ainda trazem incentivo para a tomada de decisões que não sacrifiquem o crescimento a longo prazo da empresa a favor de ganhos a curto prazo.

Assim, podemos dizer que os programas de ICP e ILP devem ser complementares. Enquanto os Incentivos de Curto Prazo motivam os executivos a atingirem objetivos anuais, aumentarem a receita e expandir as margens de lucro no curto prazo, os Incentivos de Longo Prazo auxiliam na expansão do valor de mercado para seus acionistas. Desta forma, essa combinação permite um equilíbrio adequado da motivação e o foco dos funcionários.

Ao finalizar a leitura deste artigo, você terá entendido a importância de incorporar Incentivos de Curto e Longo Prazo ao pacote de remuneração de executivos. Além disso, você viu mais detalhes sobre cada categoria e como são fatores complementares para o sucesso da estratégia de Remuneração Variável.

A Pris é especialista em ILP e ICP e pode ajudar sua empresa a montar um pacote de remuneração para executivos atrativo. Entre em contato com um de nossos consultores para conhecer nossos produtos e serviços. Também não deixe de seguir nossos perfis nas redes sociais para ver mais conteúdos como este.

Destinado a alinhar os interesses dos executivos e acionistas, os Planos de Incentivos de Longo Prazo (como Stock Options e Ações Restritas) têm se tornado um componente-chave da remuneração dos executivos ao longo das últimas décadas. Como comentamos aqui, dentre os principais objetivos do ILP estão o aumento da atração e manutenção de empregados, o aumento da dedicação dos colaboradores e ampliação do pacote de benefícios ofertado ao empregado a custos pertinentes.

Para exercer as opções ou resgatar as ações concedidas, o beneficiário deverá cumprir as condições de carência (ou condições de vesting) estipuladas para o Plano. A condição de vesting mais comum (muitas vezes única) em Planos de ILP é a permanência na empresa: o beneficiário só tem direito ao benefício se permanecer durante um período pré-determinado na empresa (por exemplo, o exercício só poderá ocorrer após 3 anos da data de outorga do Programa).

Essa condição de carência relacionada a permanência é bem importante e ajuda a atingir um dos objetivos do ILP: aumento a atração e manutenção dos funcionários. Porém, o que especialistas no assunto têm questionado é se Planos com apenas essa condição de carência têm atingido aos demais objetivos, principalmente o de aumento da dedicação dos colaboradores. A valorização do preço da ação da companhia no período é um indicador suficiente?

Por exemplo, imagine uma empresa de um ramo do mercado que está em aquecimento e que o crescimento dentro dos próximos anos é dado como muito provável. Como saber se a valorização da ação no período foi influenciada por aumento de desempenho da empresa graças ao ILP, ou se foi apenas uma consequência da tendência do mercado? Nessa situação, a empresa pode estar desempenhando bem abaixo de concorrentes, mesmo que com crescimento no valor da ação, e mesmo assim remunerar os beneficiários com o ILP. Ou seja, é difícil de se notar o relacionamento direto entre o aumento do preço da ação aos fatores de criação de valor acionário de longo prazo.

Essa preocupação fez com que muitas empresas incluíssem condições de carência também baseadas no desempenho da companhia (condições de performance) nos Planos de ILP - também conhecidos como Performance Shares ou Performance Stock Options. Por exemplo, desde 2010, recompensas baseadas em desempenho têm sido o tipo de concessão de ILP mais amplamente utilizado entre as 250 empresas americanas mais bem colocadas no índice S&P 500¹.

Porém, a escolha de quais métricas de desempenho utilizar não é fácil. Em um mercado cada vez mais volátil, como uma empresa pode definir seus objetivos de desempenho? Por exemplo, qual o preço da ação que se espera atingir dentro de 5 anos? Certamente essas são questões difíceis de se responder.

Neste contexto, o TSR (Total Shareholder Return) tem se tornado uma solução viável e cada vez mais popular na construção dos Planos de ILP. O TSR é o ganho percentual do retorno total do acionista, definido, de maneira simplificada, como a variação do preço da ação (incluindo os dividendos distribuídos) em um período definido.

A Kazakhmys PLC² (empresa inglesa de mineração de cobre), é um exemplo de empresa que possui o TSR como condição de performance de seu Plano Performance Stock Options. Veja na figura abaixo como o exercício das opções está atrelado ao valor do TSR:

Em boa parte dos casos, o TSR é comparado ao TSR de empresas concorrentes como gatilho para o resgate/exercício. Essa comparação faz com que o desempenho da empresa no mercado seja medido, sem que condições de mercado específicas influenciem na medição.

A Unilever³, por exemplo, utiliza a comparação do seu Total Shareholder Return com o de 21 outras empresas para determinar a porcentagem das ações resgatáveis de seu Plano Performance Shares. A imagem a seguir ilustra este Plano de ILP:

De maneira geral, podemos dizer que os Planos de ILP que incorporam o Total Shareholder Return são objetivos e transparentes, permitem a medição de desempenho de vários anos sem a necessidade de definição de metas anuais e têm um alinhamento forte entre os interesses dos acionistas e executivos. Na Pesquisa sobre ILP feita por nós em 2016, constatamos que este último ponto, inclusive, tem sido tema de preocupação frequente nas empresas. Logo, o TSR é um conceito importante que pode ser considerado no desenho dos Planos de ILP de sua empresa.

Em breve, publicaremos outros posts explorando mais os Planos do tipo Performance Shares e Performance Stock Options. Enquanto aguarda, acompanhe nosso novo E-book sobre 3 Passos para uma boa comunicação dos planos de ILP para os Beneficiários: acesse aqui